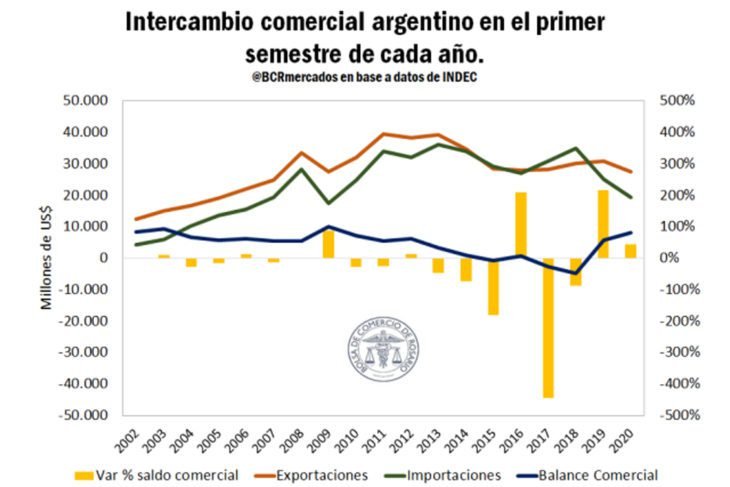

De acuerdo al informe de la Bolsa de Comercio de Rosario (BCR), el primer semestre de 2020 no ha mostrado un buen desempeño en términos generales, atravesado por una pandemia global que afectó gravemente el conjunto de indicadores económicos claves y con sus consecuentes impactos en el comercio exterior. Es una realidad que el saldo comercial ha mejorado un 44% en términos interanuales, pero a expensas de un fuerte ajuste en las importaciones que superan la merma en el valor exportado. Con US$ 8.097 millones es un máximo desde el año 2009, cuando a raíz de la gran crisis financiera global que tuvo epicentro en Estados Unidos derrumbó el valor de nuestras importaciones, aunque también en mayor medida que las exportaciones.

De cara al futuro y aspirando a una inminente recuperación de la economía interna, se presenta el desafío de poder mantener un incremento en las exportaciones por encima del desempeño importador. Ello con el objetivo de mantener alto nuestro superávit comercial, para hacer frente a las necesidades de la industria local y a los pesados compromisos externos a cancelar a partir de 2025 en adelante.

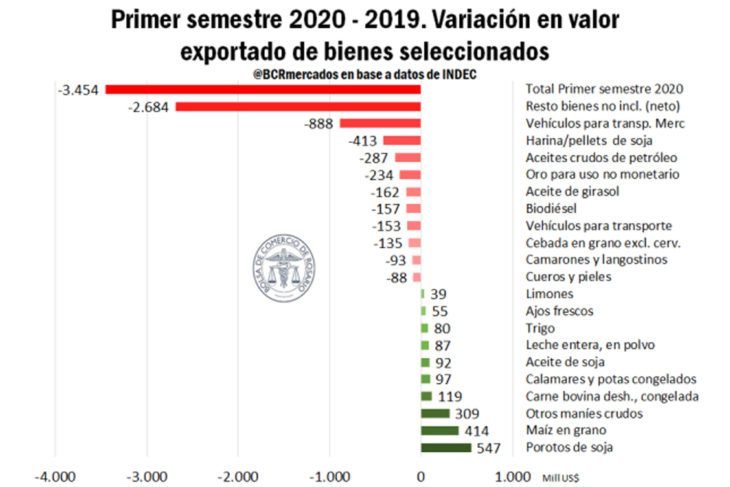

Si se centra la mirada en la evolución de las exportaciones en la primera mitad del año, el valor enviado al exterior disminuyó US$ 3.454 millones, lo que equivale a una caída del 11% interanual. Tomando en consideración los grandes rubros, el peor resultado fue para las Manufacturas de Origen Industrial (MOI) con una caída de US$ 3.118 millones (↓ 35%), luego las Manufacturas de Origen Agropecuario (MOA) con US$ 957 millones y un valor menor de US$ 534 millones para los Combustibles y Energía (CyE). Mientras que las exportaciones de Productos Primarios (PP) lograron morigerar en parte dichas bajas generalizadas con una variación positiva de US$ 1.156 millones.

A nivel productos, en el siguiente gráfico se pueden observar los bienes que han presentado las mayores variaciones absolutas en su valor exportado. Los vehículos para transporte de mercancías sufrieron las mayores caídas con US$ 888 millones, seguidos por las harinas/pellets de soja con US$ 413 millones. Luego, entre los productos de origen agropecuario, también se encuentran el aceite de girasol con US$ 162 millones, biodiesel US$ 157 millones, cebada en grano con US$ 135 millones y con guarismos menores los camarones/langostinos y cueros/pieles.

Respecto a los productos que más aumentaron sus exportaciones en valor, todos se encuentran vinculados a las cadenas agroalimentarias. Los que más destacaron fueron los porotos de soja y maíz en grano que en conjunto incrementaron las exportaciones de Productos Primarios en US$ 961 millones. Seguidos por “otros maníes crudos” que alcanzaron un variación positiva de nada menos que US$ 309 millones. Mientras que los siete productos restantes vinculados a sectores muy diversos como el bovino, pesquero, oleaginoso, cerealero, hortícola y cítrico significaron un aumento adicional de US$ 569 millones.

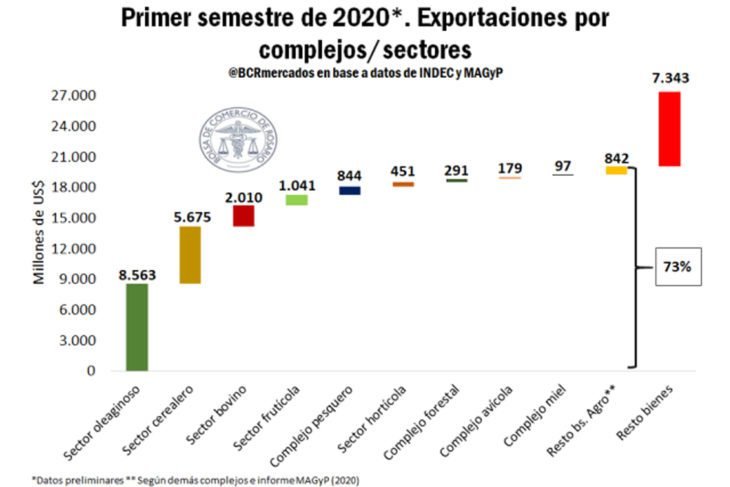

Enfocando el análisis exportador en base a los sectores y complejos informados por INDEC y datos de MAGyP, la agroindustria ha representado el 73,1% del total exportado en la primera mitad del año. Dicho guarismo, se ubica 8,6 puntos porcentuales por encima de lo obtenido en el año 2019 (64,5%).

En este sentido, a pesar de que las exportaciones totales cayeron, las cadenas agroalimentarias lograron aumentar levemente sus exportaciones de US$ 19.871 millones hasta US$ 19.993 millones, según estimaciones preliminares.

Ello repercutió fuertemente en su participación total obtenida, debido a las pronunciadas caídas en las exportaciones de la industria manufacturera. A su vez, es importante recalcar que en el sector agroindustrial cayeron las MOA en términos de valor, siendo un rubro muy importante que no debe perderse de vista en miras de continuar incrementando nuestra industrialización local y valor agregado en origen.

Por último, haciendo foco en los destinos de exportación por zonas económicas, el Mercosur continúa siendo el epicentro de nuestros envíos al exterior con US$ 4.378 millones en el primer semestre de 2020. A pesar de ello, en términos interanuales destaca la gran caída de nuestras exportaciones hacia dicho destino por tercer año consecutivo, con una marcada merma en el presente año que arriba a US$ 1.802 millones. Continúa, la zona del NAFTA con una caída de US$ 868 millones en nuestras exportaciones y luego la Unión Europea (UE) con US$ 454 millones.

En este punto es importante destacar que para el período considerado, la zona ASEAN ha desplazado a la UE como destino de nuestras exportaciones y ha logrado posicionarse como el segundo mercado más importante para nuestro país con US$ 3.391 millones. Mientras que China, si bien se mantiene en el cuarto lugar al igual que el año previo, destaca el incremento en sus importaciones desde Argentina que ascienden a US$ 2.849 millones en el período considerado.

*Fuente: BCR News